この記事で解決できるお悩み

- 夫婦で一緒に家計管理を始めたい

- おすすめの家計簿アプリが知りたい

- 家計管理するコツが知りたい

↑クリックすると読みたい記事に移動します。

この記事では、こんなお悩みの解決に役立てると思います。

お金の管理は、夫婦関係をより強くするための大切なステップです。

もっと言えば、人生の家計管理は『夫婦のチーム戦』です!

日本の家計調査によると、家計簿をつけている家庭は、つけていない家庭に比べて無駄な支出が減り、月に平均約10%も節約できることがわかっています。

でも、「実際どうやって家計簿アプリを使って家計を効率よく管理するの?」「月々の収入も支出も変わらないのにやる意味があるの?」など疑問に思う人もいるかもしれません。

この記事では、ぼくの実体験をもとに夫婦でマネーフォワードを上手に使いこなし、夫婦で家計管理できる方法を丁寧に解説していきます。

収支を把握して、しっかり月々貯金していけば、逆に心置きなく自由に使えるお金も見えてきます。

ぜひ、最後まで読んで一緒に新しい家計管理のスタイルを手に入れましょう!

家計管理の重要性

家計管理の基本は、『収入と支出のバランスを把握すること』です。

把握することで、無駄遣いを減らし、貯蓄を増やすことが可能になります。

当たり前のことのように聞こえるかもしれませんが、ライフイベントに備えるためには、計画的な家計管理が必要になってきます。

結婚や子育て、住宅購入など、人生にはの大きな出費が必要なタイミングがあります。

貯蓄の目標を設定することは、資産を計画的に増やすためにとても重要です。

今の時代は家計簿アプリやクレジットカード支払いをすることで、ポイントを効率よく貯めつつ自動的に家計管理をすることが可能です。

これらを活用して、効率的に家計を管理しましょう。

家計簿アプリとは?

家計簿アプリとは、『お金の収支を簡単に自動で記録し、収入や支出を管理できる便利なツール』です。

家計簿アプリに銀行やクレジットカードを紐づけておくことで、収支のバランスを月々のグラフやチャートで表示してくれるので無駄遣いを減らしたり、逆に貯金するのが楽しくなってきます。

さらにどこでクレジットカードを使用したかが表示されることで、クレジットカード詐欺などに対してもすぐに対応できるので、「気づかないうちに大切なお金が搾取されていた…」ということもなくなります。

家計簿アプリとの比較

悩む人

悩む人でも家計簿アプリってたくさんあるよね?

たしかに種類が豊富なので悩みますよね。

なので、比較できる表にまとめてみました。

自分の信頼できる使いやすいものを使えば良いと思いますが、

ぼくのおすすめは『マネーフォワードME』です。

7つの人気家計簿アプリを「無料機能の豊富さ」 「連携サービスの多さ」「レシート入力の手軽さ」「バランス管理のしやすさ」の4つのポイントで星5段階評価し、さらに具体的な機能を○×で表現しながら比較してみます。

家計簿アプリ比較表

| アプリ名 | 順位 | 無料機能 | 連携サービス | レシート入力 | 収支管理 | レポート読み取り機能 | PCでの利用 | 予算設定可否 | データのダウンロード | カテゴリカスタマイズ | 連携可能な金融機関 | 連携可能なクレジットカード | 連携可能な電子マネー | 連携可能なQRコード決済 | 連携可能なポイント | 可能な証券口座 | 機種変更時のデータ移行 | 有料プラン料金 | 対応端末 | 主な有料機能 | 無料で広告を表示なし | 2段階認証 | 不正利用アラート | パスコードロック | 自動連携できる決済方法 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| マネーフォワードME | 1 | ★★★★☆ | ★★★★★ | ★★★★★ | ★★★★★ | ○ | ○ | ○ | ○ | ○ | ○ (2000以上) | ○ | ○ | ○ | ○ | ○ | ○ | 500円/月 | iOS Android PC | 広告非表示 詳細レポート | ○ | ○ | ○ | ○ | ○ |

| Zaim | 2 | ★★★★☆ | ★★★★☆ | ★★★★☆ | ★★★★★ | ○ | ○ | ○ | ○ | ○ | ○ (1500以上) | ○ | ○ | ○ | ○ | ○ | ○ | 360円/月 | iOS Android PC | 広告非表示 収支レポート | ○ | ○ | ○ | ○ | ○ |

| Moneytree | 3 | ★★★★☆ | ★★★★☆ | ★★★☆☆ | ★★★★☆ | ○ | ○ | × | ○ | ○ | ○ (1000以上) | ○ | ○ | ○ | ○ | ○ | ○ | 500円/月 | iOS Android PC | 広告非表示、データ連携 | ○ | ○ | ○ | ○ | ○ |

| オカネレコ | 4 | ★★★☆☆ | ★★★☆☆ | ★★★☆☆ | ★★★☆☆ | ○ | × | ○ | × | ○ | 手入力メイン | × | × | × | × | × | ○ | 250円/月 | iOS Android 対応 | 広告非表示 | ○ | × | × | ○ | × |

| OsidOri | 5 | ★★★☆☆ | ★★☆☆☆ | ★★★☆☆ | ★★★☆☆ | ○ | × | × | × | × | × | × | × | × | × | × | ○ | 無料 | iOS Android 対応 | 広告なし | ○ | × | × | × | × |

| らくな家計 | 6 | ★★☆☆☆ | ★☆☆☆☆ | ★★★☆☆ | ★★☆☆☆ | × | × | × | × | × | × | × | × | × | × | × | ○ | 無料 | iOS Android 対応 | 広告なし | ○ | × | × | ○ | × |

| マネーノート | 7 | ★★☆☆☆ | ★☆☆☆☆ | ★☆☆☆☆ | ★★☆☆☆ | × | × | × | × | × | × | × | × | × | × | × | ○ | 無料 | iOS Android 対応 | 広告なし | ○ | × | × | ○ | × |

『 マネーフォワードME』とはどんなサービス?

マネーフォワードMEは、他の家計簿アプリと比較して非常に使いやすく、家計管理を自動化できる機能が豊富です。

特に夫婦や家族で家計を共有したい人にはぴったりだと思います。

家計簿の自動作成

マネーフォワードMEは銀行口座やクレジットカードと連携し、入出金を自動で家計簿に反映します。

これにより、手動での入力作業が大幅に削減されます。

連携できる金融機関が豊富

資産管理: 2,600以上の金融機関と連携可能で、複数の口座を一括管理できます。

資産の全体像を把握しやすく、効率的な資産管理が可能です。

直感的な操作が可能

アプリはPCでもスマホでも使いやすく、ホーム、入出金、入力、家計簿、口座の5つのタブで簡単に操作できます。

セキュリティ対策が安全

256bit SSL暗号化通信を採用しており、データの安全性が確保されています。

無料でも利用可能

基本機能は無料で利用でき、有料プランではさらに多くの機能が利用可能です。

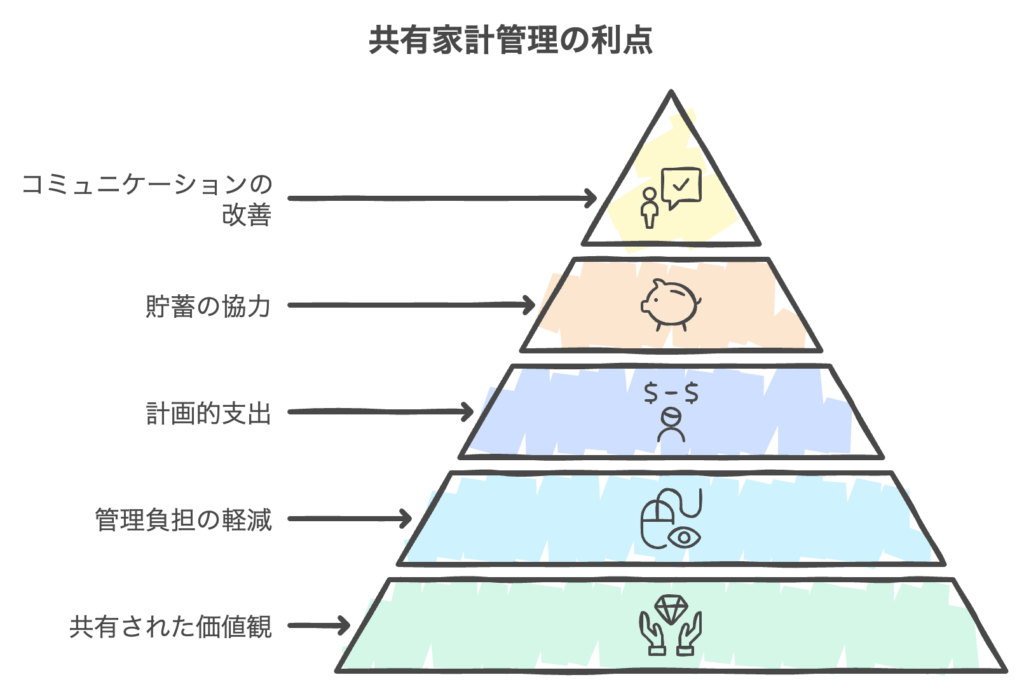

夫婦での家計管理のメリット

夫婦で家計簿を共有することは、お金に対する価値観を共有するための重要なステップです。

マネーフォワードMEを利用することで、夫婦間での支出や収入の透明性が高まり、共通の財務目標に向けた協力が促進されます。

家計管理の負担を軽減するために、夫婦で家計簿を共有することは有効です。マネーフォワードMEを使えば、家計簿の入力が自動化され、管理の手間が大幅に減少します。これにより、どちらか一方に依存せず、効率的な家計管理が可能になります。

家計簿を共有することで、支出の透明性が向上し、無駄遣いを防ぐことができます。マネーフォワードMEを利用することで、夫婦間での支出の詳細が一目で確認でき、計画的な支出が可能になります。

共有管理により、貯蓄目標に向けた協力がしやすくなります。マネーフォワードMEを活用することで、夫婦での貯蓄計画が立てやすくなり、目標達成に向けたモチベーションが高まります。

家計についての話し合いが増えることで、夫婦間のコミュニケーションが活発になります。マネーフォワードMEを通じて、家計の状況を共有することで、日常的な会話の中でお金に関する意識が高まり、より良い関係を築くことができます。

夫婦でのアカウント共有方法

マネーフォワードMEは公式にアカウントを共有する機能を提供していませんが、同じアカウントでのログインが可能です。同じアカウントでログインすればいいだけなので、簡単に夫婦で共有することができます。

家計簿を共有する際に、お互いのプライバシーがきになるところだと思います。

見られたくない出費がある場合は、共有する家族口座とそこに紐づけるクレジットカードと家族カードだけを連携させ、お互いにお小遣い口座と紐づけている個人用のクレジットカードは連携しなければOKです。

マネーフォワードMEアプリの導入と初期設定

では、アプリの導入から初期設定方法まで、順を追って説明していきますね。

- アプリのダウンロード

- 初期設定

- 毎日の使い方

1. アプリのダウンロード方法

まずは、マネーフォワードMEをスマホにインストールします。

手順:

- スマホの「App Store(iPhone)」か「Google Play(Android)」を開きます。

- 検索バーに「マネーフォワードME」と入力して、アプリを探します。

- 「マネーフォワードME」のアイコンを見つけたら、「インストール」ボタンを押してダウンロードします。

2. 初期設定

アプリを開いたら、初期設定を行います。これはアプリを使いやすくするための最初の準備です。

手順:

- アプリを開く

アイコンをタップして、マネーフォワードMEを起動します。 - 新規登録を選ぶ

「アカウントを作成」というボタンが出てくるので、これを押します。 - メールアドレスかSNSで登録

- メールアドレスで登録する場合は、メールアドレスを入力して、パスワードを設定します。

- もしくは、LINEやFacebookなど、SNSのアカウントを使って簡単に登録もできます。

- 銀行やクレジットカードを連携する

お金の管理をもっと簡単にするために、使っている銀行やクレジットカードをアプリに登録します。- 銀行名を選んで、ログイン情報を入力します。

- クレジットカードも同じように登録します。

3. 毎日の使い方

登録が完了したら、あとはアプリが自動的にお金の情報をまとめてくれます。

ここまで設定すれば、どれくらいお金を使ったか、どれだけ残っているかを簡単に確認できます!

- お金の出入りを確認する:アプリを開くだけで、毎日のお金の動きをチェックできます。

- 予算を設定する:無駄遣いを防ぐために、自分で月の予算を決めて、使いすぎないようにできます。

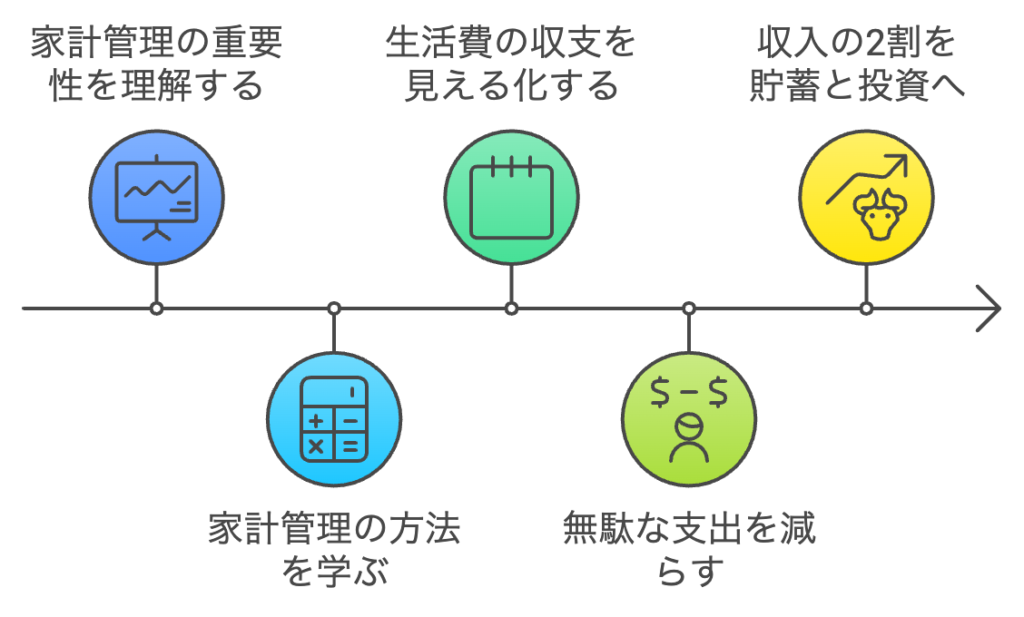

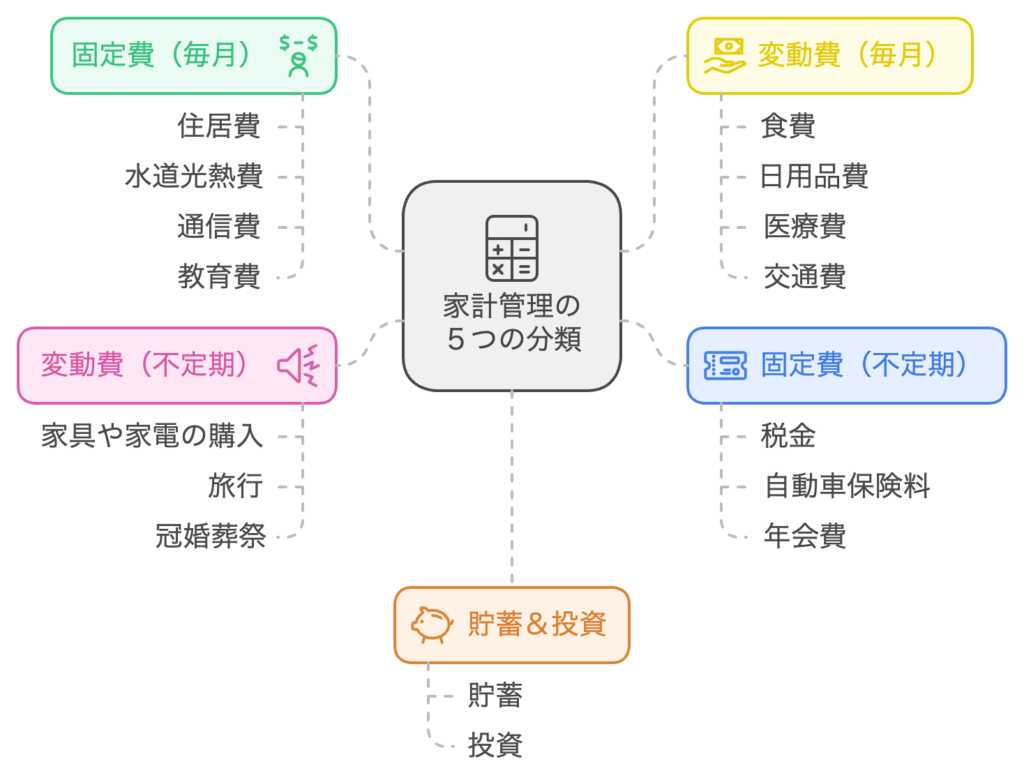

マネーフォワードMEアプリの1ランク上の使い方

ここからが本題です。マネーフォワードMEアプリをもっと上手に使うための方法を紹介します。

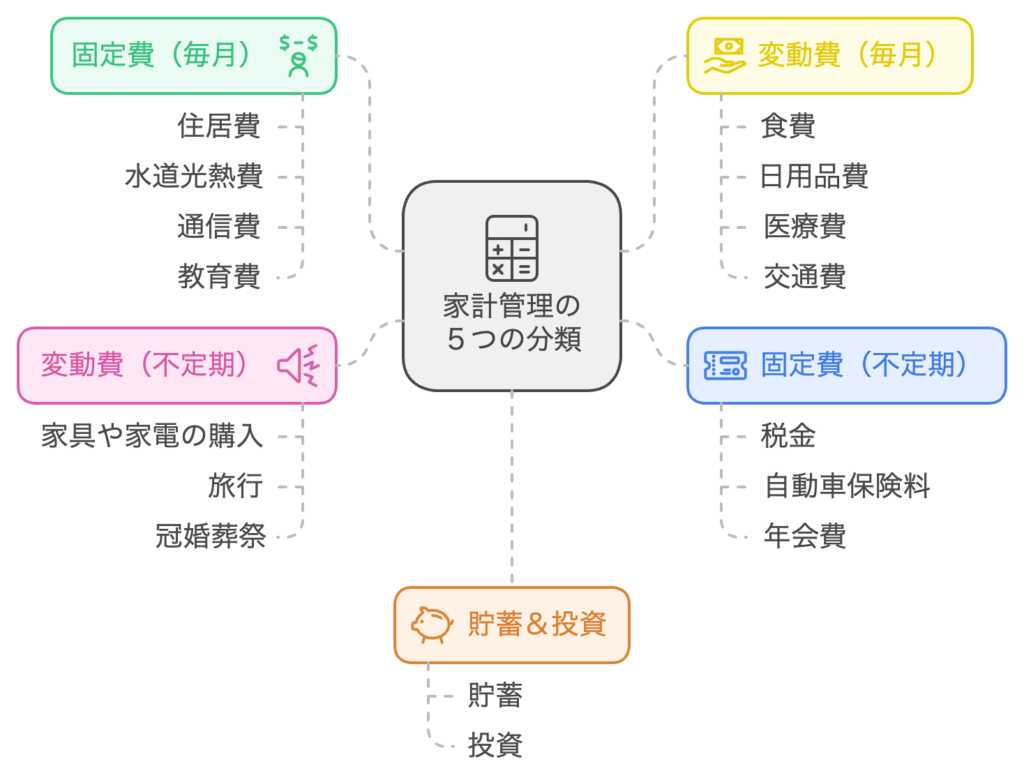

マネーフォワードMEアプリを使って家計を管理するなら、5つのカテゴリにまとめると見やすく、管理がしやすくなります。円グラフもシンプルになって、お金の流れを一目で理解できるようになります。

どうして5つに分けると便利?

- 一目でわかる!

13項目だとグラフがカラフルすぎてわかりにくいですが、5つにまとめるとどこにお金を多く使っているかがすぐにわかります。 - 管理がしやすい!

固定費と変動費に分けることで、どの出費が減らせるかを考えやすくなります。例えば、固定費は減らしにくいけど、変動費は節約できるかもしれませんね。 - 目標が立てやすい!

「貯蓄&投資」の割合を増やしたいと思ったときに、どのカテゴリを減らせばいいかが明確になります。

家計を13項目に分けると…

アプリでお金の使い方をチェックするときに、家計を「家賃」、「食費」、「日用品費」、「美容費」、「ガス料金」など、いろいろな項目で分けて円グラフを作れます。でも、項目が多すぎるとグラフがカラフルすぎて、どこに一番お金を使っているのかが見にくくなってしまいます。

例えば、次の13項目に分けたとき:

- 家賃

- 食費

- 日用品費

- 美容費

- ガス料金

- 電気料金

- 水道代

- スマホ料金

- ガソリン代

- 娯楽費

- 医療費

- 保険代

- 貯金&投資

このように項目が多いと、何に一番お金を使っているか把握しにくいですよね。

5つのカテゴリーにまとめて、もっと見やすくしよう!

ここでおすすめなのは、13項目をもっとシンプルにして、5つの大きなカテゴリーにまとめることです。

そうすると、グラフが5色になって、見やすくなり、管理もしやすくなります。

次の項目で5つのカテゴリーを使った家計管理術を紹介していきます。

マネーフォワード&5つのカテゴリー

では、カテゴリーを5つに分ける方法を見ていきましょう。

この5つのカテゴリーは、年間支出を以下の5つに分けることによって、家計を見える化していきます。

| カテゴリ名 | 説明 | 例 |

|---|---|---|

| ①固定費(毎月かかるお金) | 毎月ある程度金額が決まっているお金 | 家賃、ガス料金、電気料金、スマホ料金など |

| ②変動費(毎月変わるお金) | 月によって支払額が変わりやすいお金 | 食費、日用品費、美容費など |

| ③固定費(不定期にかかるお金) | 決まった時期にだけ払うお金 | 年会費、自動車税など |

| ④変動費(不定期にかかるお金) | ・数年に1回支払うお金 ・支払い時期が決まっていないお金 | 娯楽費、家電費、家具費、旅行費など |

| ⑤貯蓄&投資 | 将来のために貯めるお金 | 貯金、投資(新NISAなど) |

このように支出を5つに分類することで、自分の家計がどのように構成されているかを把握しやすくなります。

特にマネーフォワードMEを使用することで、これらの支出を自動的に記録し、分析することが可能です。

アプリは各支出項目を自動で分類し、グラフ化して視覚的に理解しやすくします。

さらに言えば収入の8割で生活(①〜④)し、残りの2割を貯蓄や投資(⑤)に回すと理想的な家計管理が実現できます。

これを毎月繰り返すことで、将来の不安を軽減しながらも、現在の生活を楽しむ余裕を持つことができます。

固定費の管理方法

住居費の見直しは、家計管理の基本です。

家賃や住宅ローンの条件を再評価し、より安価な選択肢を探すことが重要です。

特に、固定費として毎月の支出に大きく影響するため、慎重な検討が求められます。

水道光熱費の削減には、エネルギー効率の良い家電の導入が効果的です。

使用量を見直し、無駄を省くことで、毎月の固定費を抑えることができます。

これにより、家計全体の支出を減らすことが可能です。

通信費の最適化は、必要以上のプランを見直すことから始まります。

格安スマホやインターネットプランを検討し、無駄な支出を削減することで、家計の負担を軽減できます。

保険料の見直しは、社会保険や民間保険の重複を避けることが重要です。

必要最低限の保障に絞ることで、無駄な支出を抑え、家計の安定を図ることができます。

サブスクリプションの管理は、不要なものを解約し、必要なものだけを維持することが基本です。

これにより、毎月の固定費を削減し、家計の効率的な管理が可能になります。

変動費の管理方法

食費を管理するためには、まず献立を計画することが重要です。

週ごとに食材をまとめて購入し、無駄を減らすことで食費を抑えることができます。

また、外食を控え、自宅での食事を増やすことで、さらに節約が可能です。

日用品費を削減するには、必要なものだけを購入することが基本です。

セールやクーポンを活用することで、日用品の購入費用を抑えることができます。

計画的な買い物を心がけ、衝動買いを避けることが大切です。

娯楽費をコントロールするためには、趣味や娯楽にかける費用を予算内に収めることが必要です。

月ごとに予算を設定し、その範囲内で楽しむことで、無駄な出費を防ぐことができます。

交通費の最適化には、公共交通機関の利用が効果的です。

カーシェアリングを活用することで、車の維持費を削減し、交通費全体を抑えることができます。

これにより、環境にも優しい移動が可能です。

医療費を管理するためには、健康維持に努めることが基本です。

定期的な健康診断や予防医療を活用することで、将来的な医療費を抑えることができます。

健康的な生活習慣を心がけることが重要です。

手取りの8割で管理

- リベ大では、4つの敵を手取りの8割以内に抑えることを推奨しています。

- 残りの2割は貯蓄や投資に回すことで、資産形成を目指します。

- 手取りの8割で生活することで、無駄な支出を抑えることができます。

- マネーフォワードMEを使って、収入と支出のバランスを確認します。

- この方法は、長期的な資産形成に効果的です。

家計簿アプリを使いこなすコツ

初期設定の重要性

収支のカテゴリーを初期設定でしっかりと設定することは、家計簿管理の基盤を築く重要なステップです。

カテゴリーを明確にすることで、支出の傾向を把握しやすくなり、無駄遣いを防ぐことができます。

予算を月ごとや項目ごとに設定することで、計画的な支出が可能になります。

予算設定は、家計簿アプリの機能を活用することで、簡単に行うことができ、支出の過剰を防ぐ助けとなります。

家計簿の開始日を給料日などに合わせて設定することで、収支の管理がよりスムーズになります。

開始日を設定することで、月ごとの収支を正確に把握することが可能です。

複数のデバイスで家計簿アプリを使用する場合、データの同期設定を行うことが重要です。

これにより、どのデバイスからでも最新の情報にアクセスでき、管理が効率化されます。

アプリのセキュリティを強化するために、パスワードや二段階認証を設定しましょう。

これにより、個人情報の漏洩を防ぎ、安全に家計簿を管理することができます。

日常的な使用習慣

毎日の入力習慣をつけることは、家計管理の基本です。

小さな支出もその日のうちに記録することで、無駄遣いを防ぎ、正確な支出状況を把握できます。

月末や週末に定期的に支出を見直すことで、支出傾向を把握し、改善点を見つけることができます。

これにより、無駄な支出を削減し、貯蓄を増やすことが可能です。

クレジットカードや電子マネーとの連携を活用することで、支出の自動取込が可能になり、入力の手間を大幅に省くことができます。

これにより、家計簿の継続が容易になります。

予算設定を活用し、カテゴリーごとに適切な予算を設定することで、使いすぎを防ぐことができます。

これにより、計画的な支出が可能になり、貯蓄目標の達成に近づけます。

家族で家計簿を共有することで、家計の状況を全員で把握し、協力して節約に取り組むことができます。

共有機能を活用することで、家族全員が同じ目標に向かって進むことが可能です。

貯蓄を増やす活用法

貯蓄目標を設定することで、具体的な目標に向かって計画的に貯蓄を進めることができます。

家計簿アプリでは、目標金額を設定し、達成度を可視化する機能があり、モチベーションを維持しやすくなります。

支出の見直しは、無駄な出費を削減するための重要なステップです。

家計簿アプリを活用することで、支出の傾向を把握し、節約のポイントを見つけることができます。

投資の記録を行うことで、資産の全体像を把握しやすくなります。

株式投資や積立NISAなどの情報をアプリに記録し、資産の増減を一目で確認できるようにしましょう。

月に一度の定期的な見直しは、家計の健康を保つために欠かせません。

予算や支出計画を調整し、必要に応じて改善策を講じることで、無駄を省き、効率的な家計管理が可能になります。

複数の口座やクレジットカードを連携することで、家計の全体像をより正確に把握できます。

アプリを通じて自動的に取引を記録し、手間を省きつつ、詳細な資産管理を実現しましょう。

家計簿アプリを安全に使うための注意点

家計簿アプリの選び方

信頼性のある開発会社の選択は、家計簿アプリの安全性を確保するための第一歩です。

大手企業が提供するアプリは、セキュリティ対策がしっかりしており、情報漏洩のリスクを最小限に抑えることができます。

第三者の認証を受けたアプリは、セキュリティ基準を満たしていることが保証され、安心して利用できます。

認証を受けているかどうかを確認することは、アプリ選びの重要なポイントです。

ユーザーレビューは、実際の使用感やセキュリティに関する評価を知るための貴重な情報源です。

アプリストアでのレビューを確認し、他のユーザーの意見を参考にしましょう。

家計簿アプリは必ず公式ストアからダウンロードすることが重要です。

非公式なサイトからのダウンロードは、ウイルス感染や情報漏洩のリスクを伴うため避けましょう。

アプリの更新頻度は、安全性を保つための重要な要素です。

定期的に更新されるアプリは、最新のセキュリティパッチが適用されており、安心して使用できます。

マネーフォワードMEの無料版では、連携可能な口座数が4件までに制限されています。

この制限は、ユーザーが多くの口座を管理する際に、プレミアムプランへのアップグレードを促すためのものです。

無料版でも基本的な家計管理は可能ですが、複数の銀行口座やクレジットカードを利用している場合、制限が不便に感じることがあります。

一部のサービス、特にPayPayや楽天ペイなどの人気の高い電子マネーサービスとは連携できません。

これらのサービスを頻繁に利用するユーザーにとっては、マネーフォワードMEの利用に制約を感じるかもしれません。

これらのサービスの連携ができない理由は、技術的な制約やセキュリティの観点からのものと考えられます。

連携がうまくいかない場合、まずインターネットバンキングのログイン情報を再確認することが重要です。

多くの場合、入力ミスやパスワードの変更が原因で連携が失敗します。

正確な情報を入力しても問題が解決しない場合は、マネーフォワードのサポートに問い合わせることをお勧めします。

よくある質問と注意点

家計簿アプリを安全に利用するためには、まず強力なパスコードを設定することが重要です。

簡単に推測されない複雑なパスコードを選び、他のサービスと同じものを使い回さないようにしましょう。

二段階認証を有効にすることで、アカウントへの不正アクセスを防ぐことができます。

ログイン時に追加の認証ステップを設けることで、セキュリティを強化しましょう。

定期的なセキュリティチェックを行い、アプリの設定を確認することも重要です。

新しい脅威に対応するため、必要に応じて設定を更新しましょう。

公共のフリーWi-Fiを使用する際は、情報漏洩のリスクがあるため注意が必要です。

可能であれば、信頼できるネットワークを使用し、セキュリティを確保しましょう。

アプリの権限設定は必要最低限にし、不要な権限はオフにすることで、情報漏洩のリスクを減らすことができます。

アプリが求める権限を慎重に確認しましょう。

個人情報の保護方法

個人情報を守るためには、情報を暗号化して管理するアプリを選ぶことが重要です。

暗号化されたデータは第三者に漏洩するリスクを大幅に減少させます。

特に、金融機関と連携するアプリでは、暗号化の有無を確認することが必須です。

アプリに保存する情報は必要最低限に留めましょう。

過剰な情報の登録は、万が一の情報漏洩時に被害を拡大させる可能性があります。

特に、銀行口座やクレジットカードの情報は慎重に扱うべきです。

データのバックアップを定期的に行うことで、スマホの故障や紛失時にもデータを復元できます。

クラウドサービスや外部ストレージを活用し、最新のデータを常に保存しておくことが推奨されます。

アプリのプライバシーポリシーを確認し、個人情報の取り扱いについて理解を深めましょう。

プライバシーポリシーには、データの保存方法や第三者への提供についての情報が記載されています。

不正アクセスを防ぐために、アプリのログイン履歴を定期的に確認しましょう。

ログイン時にメール通知を設定することで、異常なアクセスを早期に発見することが可能です。

銀行口座連携のリスク

銀行口座やクレジットカードを無計画に連携させることは、情報漏洩のリスクを高めます。

連携する口座は、日常的に使用するものに限定し、必要最低限に絞ることが重要です。

これにより、万が一情報が流出した場合の被害を最小限に抑えることができます。

API連携を利用することで、IDやパスワードをアプリに預ける必要がなく、セキュリティリスクを軽減できます。

API方式は、データの暗号化や安全な通信プロトコルを使用しており、情報漏洩のリスクを大幅に低減します。

スクレイピング方式は、IDやパスワードをアプリに預ける必要があるため、セキュリティリスクが高まります。

この方式は、情報漏洩のリスクが高いため、可能であれば避けることが推奨されます。

不要になった連携は速やかに解除し、セキュリティリスクを減らしましょう。

連携解除の手順は、アプリの設定メニューから簡単に行うことができ、過去のデータも削除することが可能です。

連携を行う際は、アプリのセキュリティ対策や連携方式をよく確認しましょう。

特に、情報が暗号化されているか、第三者の認証を受けているかを確認することが重要です。

家計簿アプリの注意点への対策

安全なアプリの特徴

安全な家計簿アプリは、情報を暗号化して管理することで、ユーザーのデータを保護しています。

暗号化技術により、第三者が情報を盗み見ることは困難です。

例えば、Zaimでは通信をすべて暗号化し、金融機関の認証情報も安全に保管しています。

第三者の認証を受けたアプリは、セキュリティ基準を満たしていることが保証されます。

これにより、ユーザーは安心してアプリを利用できます。

認証を受けたアプリは、セキュリティ対策がしっかりしていることが確認されています。

定期的なセキュリティ診断を行うことで、アプリは新たな脅威に対しても迅速に対応できます。

これにより、セキュリティリスクを低減し、ユーザーのデータを安全に保護します。

診断結果に基づき、必要な対策を講じることが重要です。

ユーザー情報の最小化は、セキュリティリスクを軽減するための重要な手段です。

必要最低限の情報のみを保存することで、情報漏洩のリスクを最小限に抑えます。

これにより、万が一の情報流出時の被害を軽減できます。

二段階認証を提供するアプリは、アカウントの不正アクセスを防ぐことができます。

ログイン時に追加の認証ステップを設けることで、セキュリティを強化します。

これにより、ユーザーのアカウントが不正に利用されるリスクを大幅に減少させます。

二段階認証の活用

二段階認証を設定することで、アカウントのセキュリティを大幅に向上させることができます。

特に、パスワードが漏洩した場合でも、追加の認証ステップがあるため、不正アクセスを防ぐことが可能です。

二段階認証では、ログイン時に認証コードを使用します。このコードは通常、スマートフォンに送信され、入力することで本人確認が行われます。

これにより、セキュリティが強化されます。

スマートフォンは二段階認証において重要な役割を果たします。

多くの場合、認証コードはスマートフォンに送信され、これを利用してログインを完了します。

二段階認証の設定方法を確認し、必ず有効にすることが重要です。

設定は簡単で、Googleアカウントのセキュリティ設定から行うことができます。

二段階認証を活用することで、第三者による不正アクセスを効果的に防ぐことができます。

これにより、個人情報の流出や金銭的被害を未然に防ぐことが可能です。

アプリの自動ログアウト設定

自動ログアウト機能を設定することは、アプリを使用しないときに不正アクセスを防ぐための重要な手段です。

この機能を有効にすることで、一定時間操作がない場合に自動的にログアウトされ、第三者による不正なアクセスを防ぐことができます。

アプリの設定画面で自動ログアウト機能を確認し、必要に応じて設定を行いましょう。

多くのアプリでは、設定メニューから簡単にこの機能を有効にすることができます。

設定方法はアプリによって異なるため、使用しているアプリのガイドを参照してください。

自動ログアウト機能を利用することで、アプリのセキュリティを大幅に向上させることができます。

この機能は、ユーザーがアプリを使用していない間に発生する可能性のある不正アクセスを未然に防ぐための有効な手段です。

自動ログアウト機能は、第三者による不正アクセスを防ぐために非常に効果的です。

特に、公共の場でアプリを使用する際には、この機能が有効に働き、個人情報の漏洩を防ぎます。

アプリを使用しないときは、必ずログアウトする習慣をつけることが重要です。

これにより、万が一デバイスを紛失した場合でも、個人情報が第三者に渡るリスクを最小限に抑えることができます。

家計管理が終わったあとにやること

家計管理の振り返り

毎月の予算達成状況を確認することは、家計管理の基本です。

予算と実際の支出を比較することで、無駄な支出を特定し、改善策を講じることができます。

これにより、家計の効率的な運用が可能になります。

過去数ヶ月の収支を比較することで、支出の傾向を把握し、長期的な家計の健全性を評価できます。

これにより、将来の計画を立てる際の基盤を築くことができます。

資産と負債の確認は、家計の健全度を評価するために重要です。

資産が負債を上回っているかを確認することで、経済的な安定性を確保できます。

家計管理の振り返りは、次のステップに進むための基盤を築くために重要です。

定期的に振り返ることで、家計の改善点を見つけ、より良い管理方法を模索することができます。

レシートの整理方法

レシートを種類別にファイリングすることで、必要なときにすぐに見つけられます。インデックスシールを使うと、各カテゴリーが一目でわかり、管理が楽になります。

スマートフォンの家計簿アプリを活用すれば、レシートを撮影するだけでデータが自動的に取り込まれ、手間を大幅に省けます。

レシートの保管期間を設定し、不要になったら処分することで、整理整頓を保ちます。

特に医療費のレシートは、税制上の理由から長期間保管が必要です。

必要なレシートと不要なレシートを選別し、不要なものはすぐに捨てることで、管理を簡単にします。これにより、家計簿の記入後の整理がスムーズになります。

家計簿の活用法

家計簿に記録されたデータを分析することで、どの項目に多くのお金を使っているかを把握できます。

これにより、無駄な支出を見つけ、節約のポイントを明確にすることが可能です。

支出の分析結果を基に、無駄な支出を削減する具体的な方法を考えます。

例えば、外食費を減らすために自炊を増やすなどの工夫が考えられます。

家計簿のデータを基に予算を見直し、より現実的な目標を設定します。これにより、家計管理がより効果的になり、無理のない節約が可能となります。

家計簿を継続的に記録することで、支出の傾向を把握しやすくなります。

定期的に見直すことで、家計の改善点を見つけることができます。

ライフプランの確認

ライフイベントの計画は、人生の重要な節目を見据えた資金計画を立てることから始まります。

結婚や子供の教育、住宅購入など、将来の大きな支出を予測し、それに備えるための具体的な貯蓄目標を設定します。

費用の見直しは、家計管理の結果を基に行います。

過去の支出を分析し、無駄を省くことで、将来の貯蓄目標に向けた具体的な計画を立てることができます。

これにより、計画的な資金管理が可能になります。

ライフプランの修正は、家計の状況に応じて行います。

現実的な目標を設定し、無理のない計画を立てることで、生活の質を維持しながら将来の目標を達成することができます。

将来の見通しを立てるためには、ライフプランを定期的に確認することが重要です。

これにより、安心して生活を送ることができ、予期せぬ事態にも柔軟に対応することができます。

家計管理の改善策

家計管理の結果を基に予算を見直すことは、現実的な目標設定に繋がります。

これにより、無理のない支出計画が立てられ、家計管理がより効果的になります。

家計簿アプリやクラウドサービスを活用することで、家計管理の効率化が図れます。

これにより、手間を省き、より簡単に支出を把握することが可能です。

無駄な支出を削減するためには、具体的な節約方法を考えることが重要です。

例えば、外食費を減らすことや、必要なものだけを購入することが挙げられます。

家計管理を継続的に行うことで、支出の傾向を把握しやすくなります。

定期的に見直すことで、家計の改善点を見つけることができ、長期的な家計の安定に繋がります。

まとめ

家計管理は、将来の安定と目標達成に不可欠な要素です。

ライフイベントに備え、計画的にお金を貯めることが重要です。

マネーフォワードは、家計簿アプリとして支出の見える化をサポートし、効率的な管理を可能にします。

家計管理のデジタル化が進む中、マネーフォワードはさらなる機能の拡充が期待されています。

家計管理は一度の見直しで終わりではなく、継続的な改善が求められます。定期的な見直しが重要です。

テクノロジーの進化により、より簡単で効果的な家計管理が可能になるでしょう。